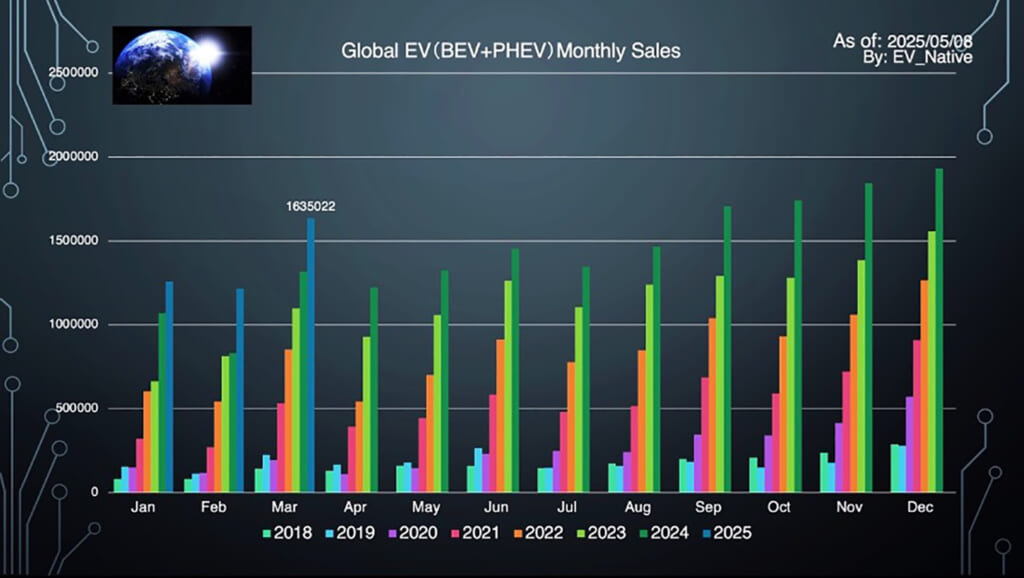

BEVとPHEVの合計販売台数は163.5万台超

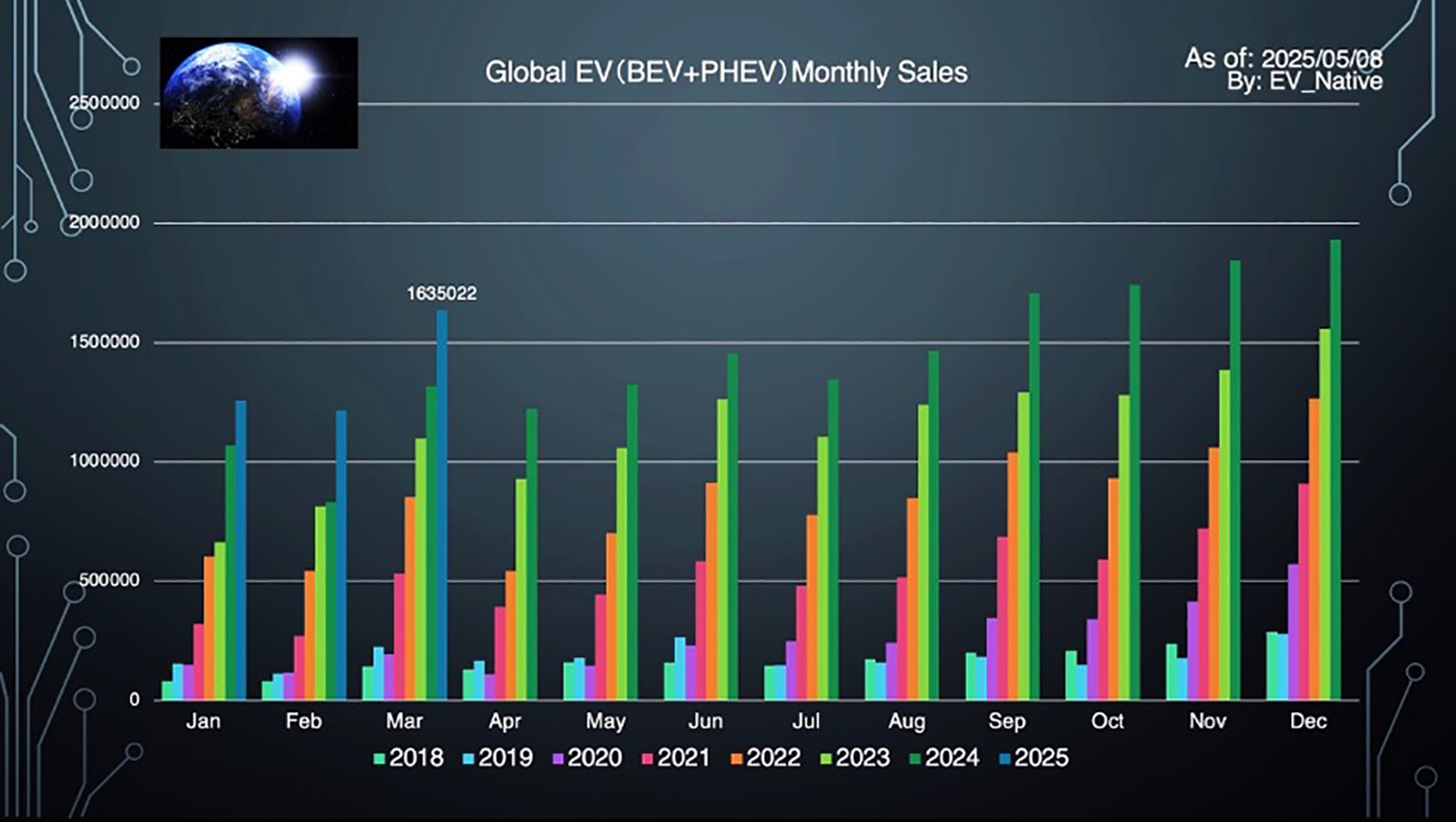

2025年3月における世界全体のEV販売動向が判明しました。EVシフト減速といわれるなか、EVシフト減速のリアルとともに、2025年シーズンに注目するべき最新EV動向を含めて解説します。

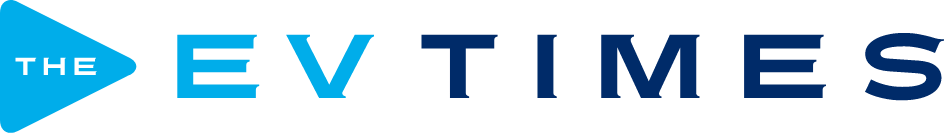

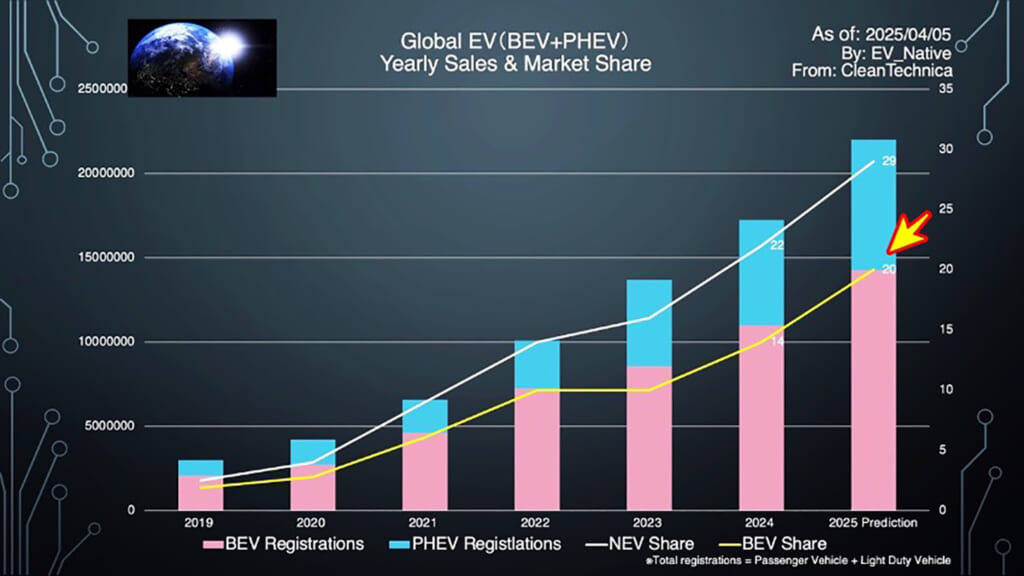

まず初めに、最新のデータが判明している2025年3月の世界全体でのBEVとPHEVの合計販売台数は163.5万台超に到達し、前年同月比+24.4%となりました。成長率の内訳について、PHEVは前年同月比+14%だった一方で、BEVは+32%で成長しており、PHEVよりも販売台数が伸びています。

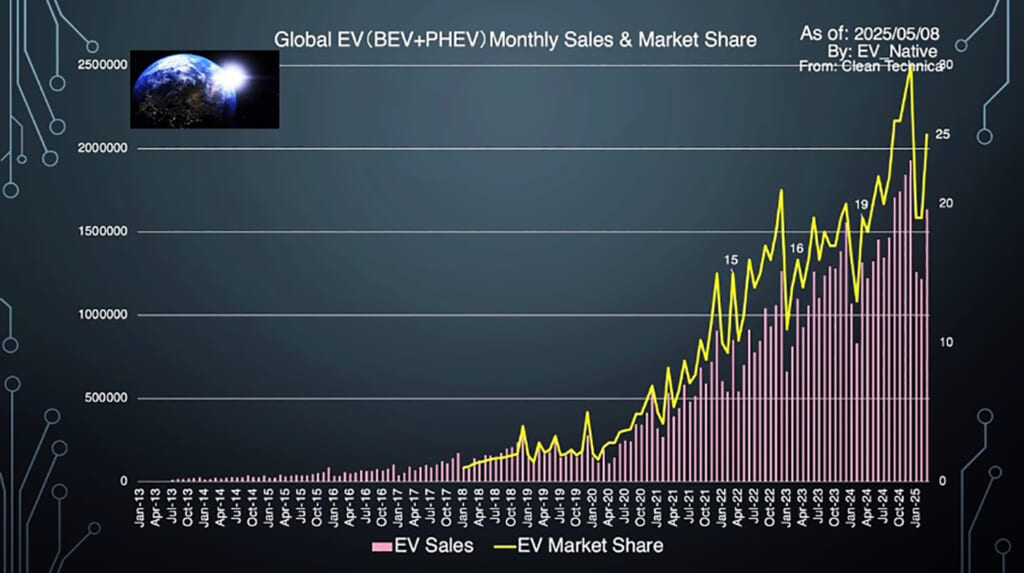

さらに、新車販売全体に占めるBEVとPHEVの合計販売台数のシェア率も、3月単体では25%に到達しています。前年同月が19%だったことを踏まえると、シェア率の伸びが加速している状況です。

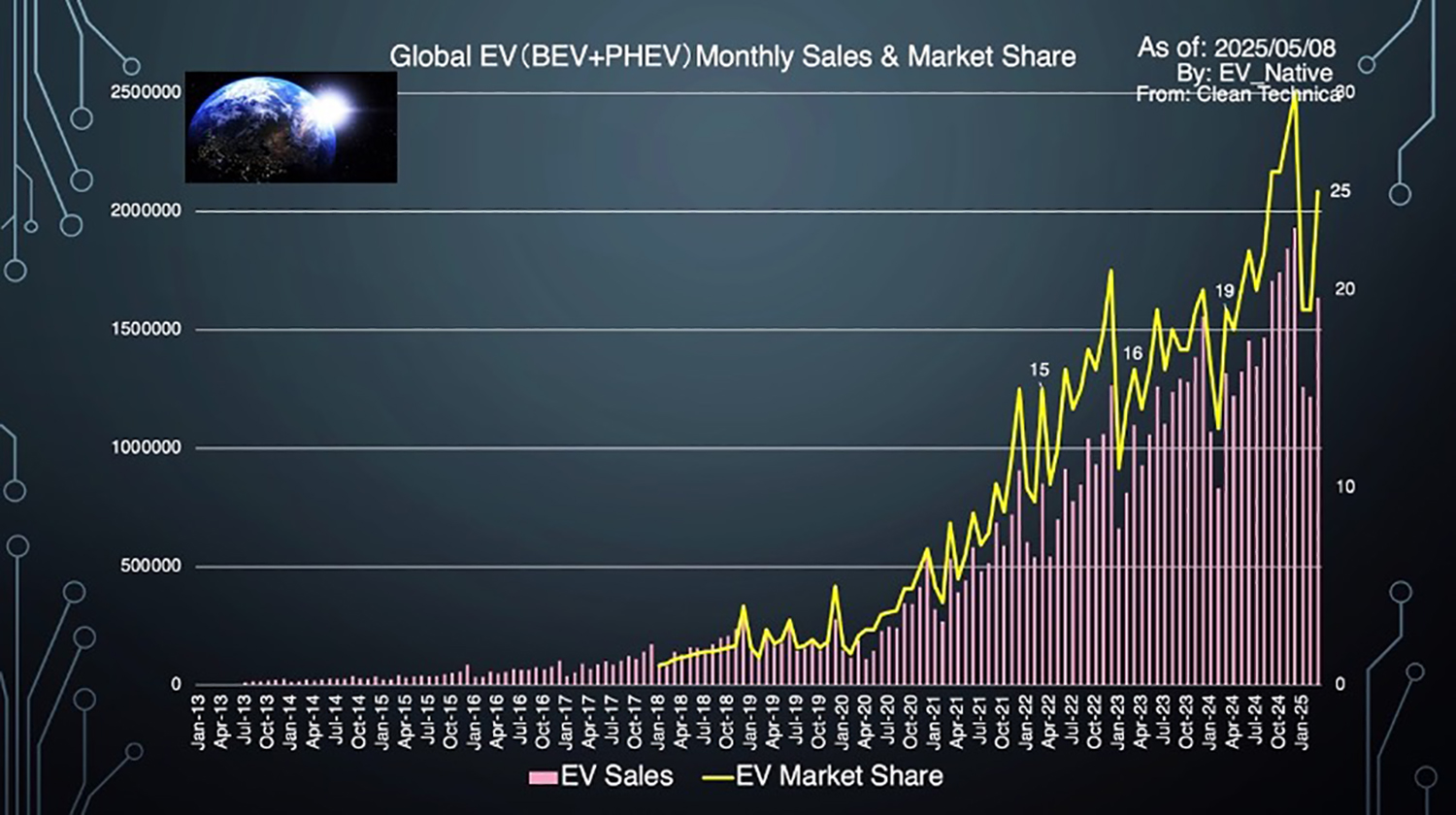

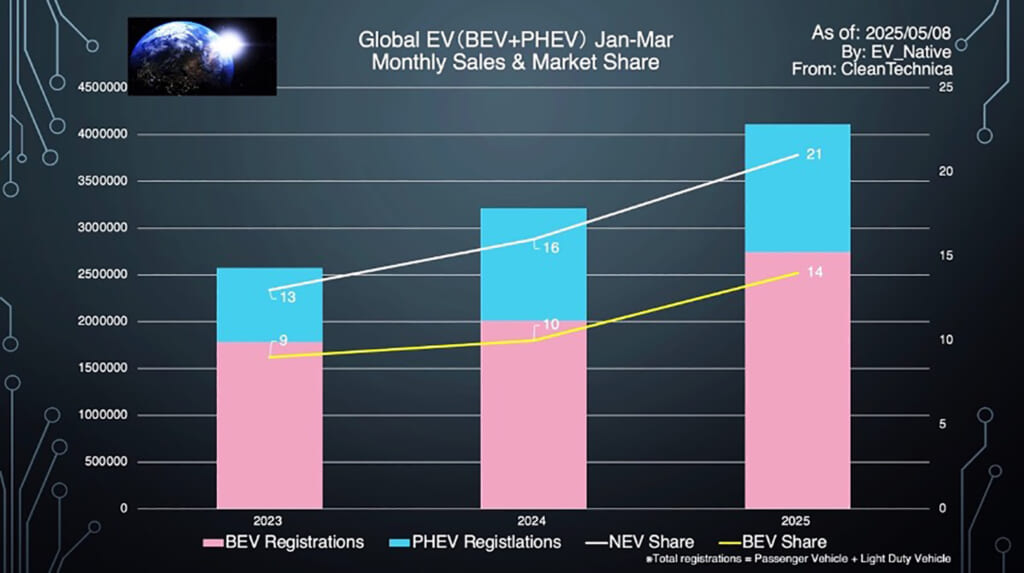

次に、BEVに絞った販売動向について、1月から3月のQ1合計におけるBEV販売台数とBEVシェア率の変遷を2023年シーズンから追ってみると、黄色で示されたBEVの販売シェア率は9%、10%、そして14%とシェア率が上昇中です。2025年通期でのBEVシェア率20%にも期待可能でしょう。

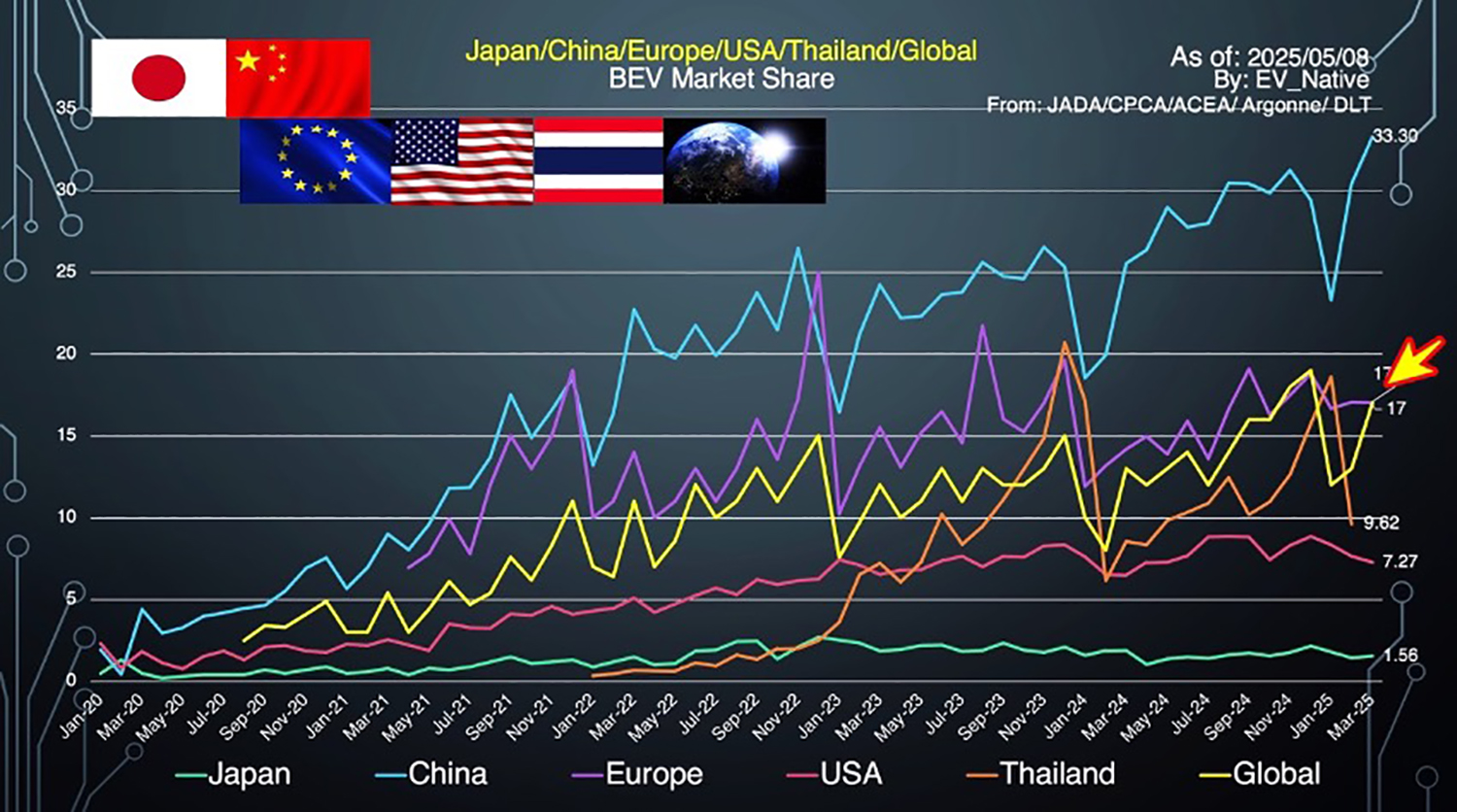

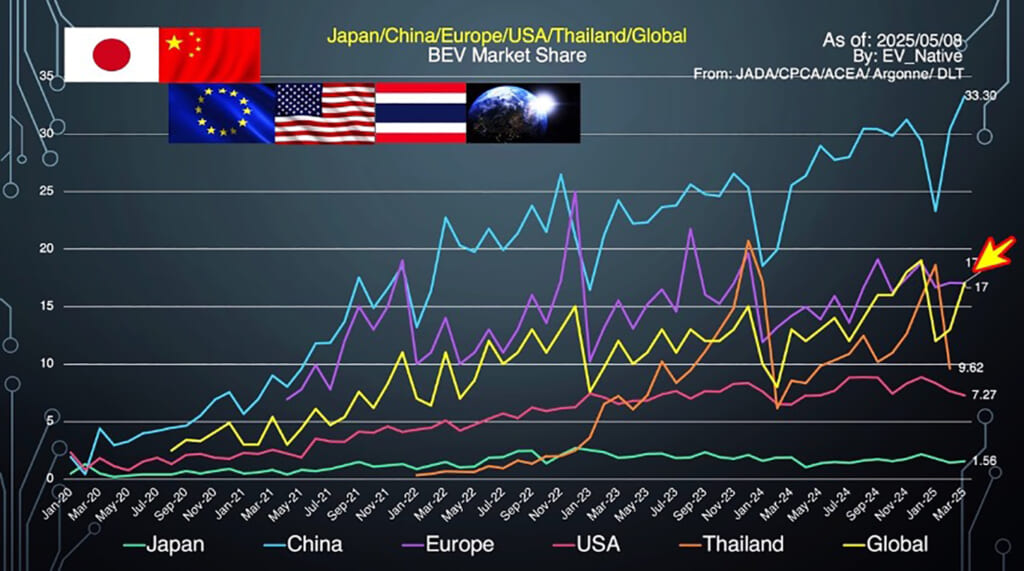

また、世界の主要マーケットと比較したBEVシェア率の変遷について、日本市場のBEVシェア率は3月単体で1.56%と低迷しているものの、世界全体では17%に到達しており、主要先進地域において日本のBEVシェア率がまったく伸びていない様子も見て取れるでしょう。

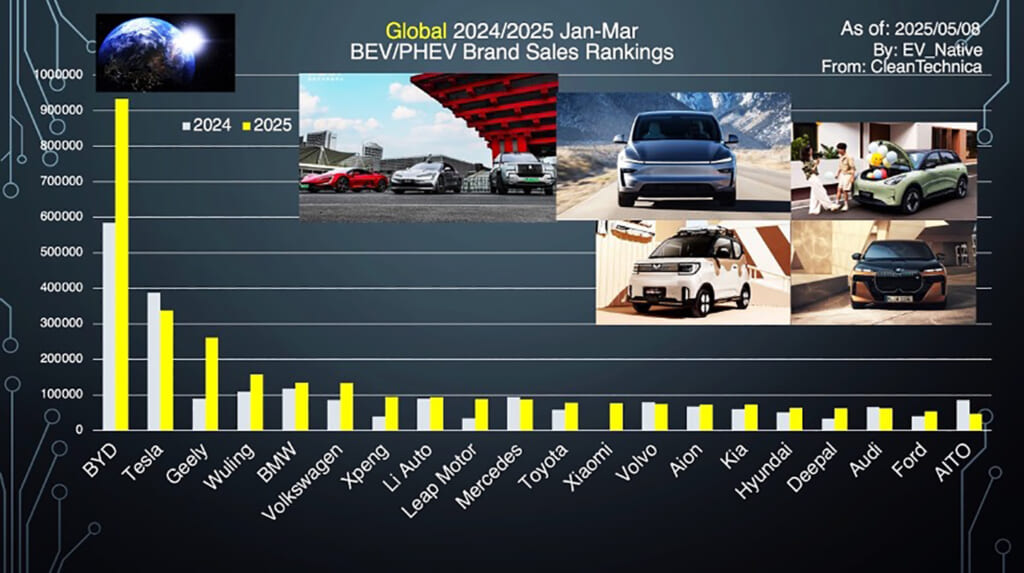

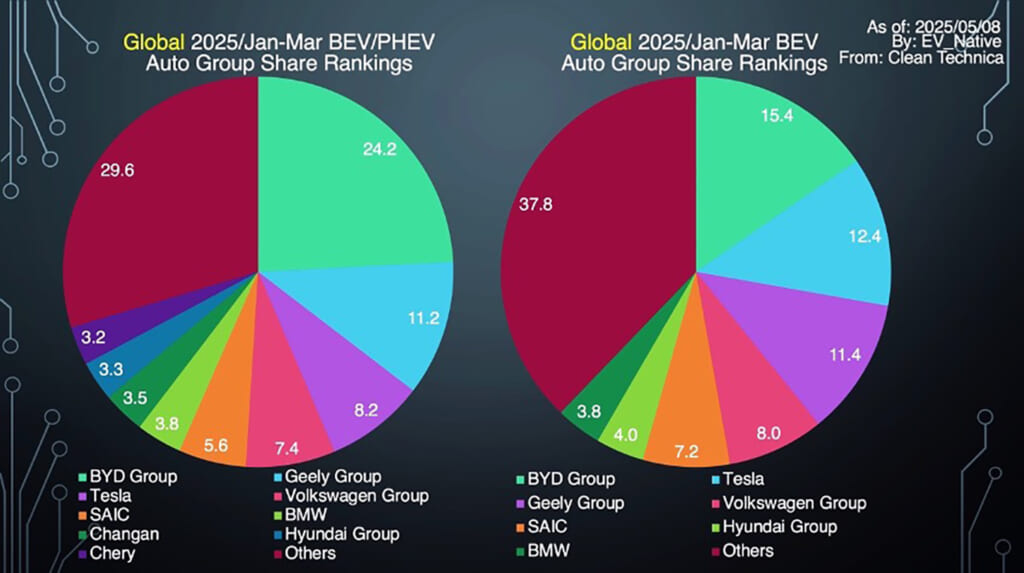

次に、このEVシフト減速という言説が間違っているといえる世界全体のEVシフト成長の流れにおいて、人気のEVを分析しましょう。まず2025年Q1におけるBEVとPHEVの販売台数ランキングトップ20を見てみると、トップからテスラ・モデルY、BTD Song、テスラ・モデル3、ジーリーXingyuan、BYDシーガル、Hong Guang Mini EV、シャオミSU7と続いています。

また、トップ20のうちBYDが9車種、ジーリーが3車種ランクイン。とくにトップ20のうち、テスラと中国勢以外でランクインできたのはフォルクスワーゲンID.4だけであり、BYDやジーリーを筆頭とする中国勢の躍進の様子が見て取れます。

その一方で、それらの人気車種を2024年Q1での販売台数と比較しましょう。まず注目するべきは、ジーリーのXingyuan、Starship 7、シャオミSU7、BYD Qin L、Seal 06、Xpeng Mona M03、Li Auto L6であり、これらは1年前には発売されていなかった新型モデルです。また、BYD Song、テスラ・モデル3、BYDシーガル、Hong Guang Mini EVは、前年比で販売台数を伸ばしているものの、テスラ・モデルY、BYD Qin Plus、Yuan Plusは前年比で販売台数が減少しています。BYD Qin PlusとYuan PlusはQin LやYuan Upが登場したことによる販売が鈍化したことが推測可能です。モデルYはモデルチェンジにおける買い控えと生産ラインの切り替えが要因として考えられます。

そして、この人気車種ランキングにおいて注目するべきさらなるポイントとして、中国とアメリカ、欧州という主要マーケットを抜いたその他のマーケットにおける人気EVランキングについて、トップからBYD Song、テスラ・モデルY、Vinfast VF3、BYD ATTO 3が人気です。とくにベトナムの振興メーカーVinfastの小型SUV「VF3」の快進撃には驚かされるでしょう。

また、ピックアップトラックセグメントについて、3月単体でトップに躍り出たのがBYD Shark 6です。Q1全体だと、フォードF-150 Lightningが販売台数トップを維持しているものの、このShark 6はオーストラリアやメキシコ市場などの一部マーケットでしか販売されておらず、ピックアップが人気のタイ市場をはじめとする東南アジアで本格的に発売がスタートすると、F-150 Lightningを抜くはずです。

Q1のテスラ・サイバートラックは約6300台と、F-150 Lightningを下まわるという販売低迷に見舞われています。一時は予約台数200万台に達したなどといわれていたサイバートラックの低迷は、在庫過剰、生産ラインの稼働率低下によるテスラ全体の収益性低迷の理由とも推測でき、今後の販売動向には注目が集まります。